Was in Ihrer Renteninformation wirklich steht

Alle Jahre wieder: Wenn Sie über 27 Jahre alt sind und mindestens 5 Jahre Rentenbeiträge gezahlt haben, flattert Ihnen einmal jährlich die Renteninformation ins Haus.

Frage: Lesen Sie diese? Wenn ja, verstehen Sie alles, was drin steht? Wenn Sie auch das bejahen können – was schlussfolgern Sie daraus für Ihre Altersvorsorge? Oder haben Sie bereits bei der ersten Frage gepasst und heften das Ganze ungelesen ab?

Wir klären heute, wie Sie die Angaben in der Renteninformation richtig lesen und verstehen. Und ich sage Ihnen, warum das so wichtig ist und wie Sie darauf reagieren können.

Es herrscht Hartz IV-Gefahr

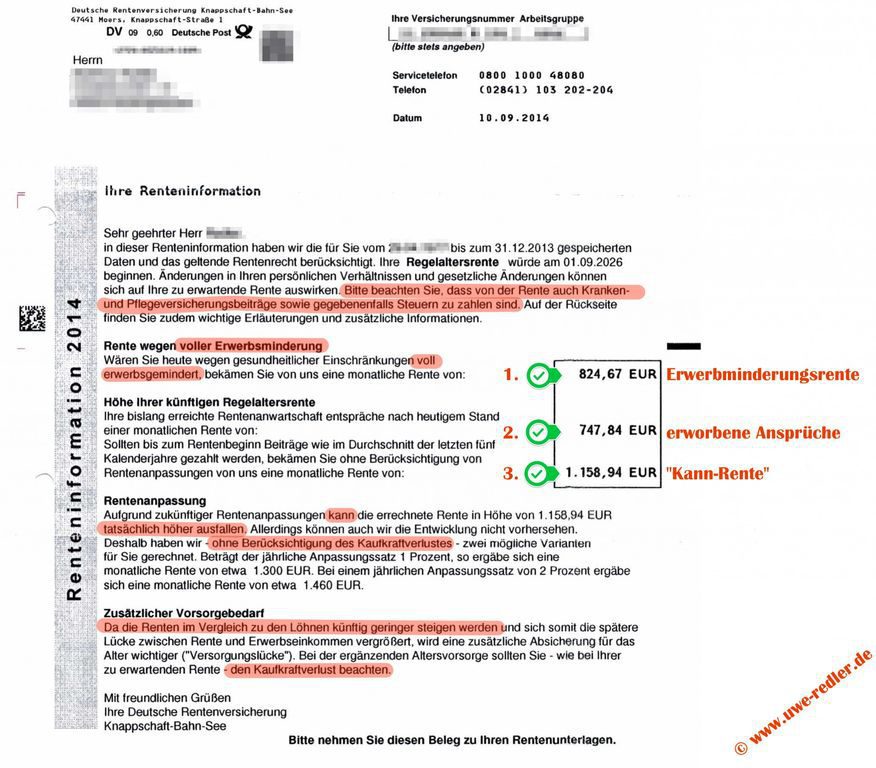

Schon beim Lesen des ersten Absatzes sollten Sie aufmerken. Hier erfahren Sie nämlich, dass es sich bei den folgenden genannten Beträgen nicht um das Geld handelt, das Sie auch wirklich auf die Hand bekommen. Es sind nämlich Bruttoangaben, von denen noch Krankenversicherung, Pflegeversicherung sowie ggf. Steuern abgezogen werden.

Nachdem Sie das (hoffentlich) verdaut haben, betrachten wir einmal den ersten Geldbetrag, der in der Renteninformation genannt wird: die „Rente wegen voller Erwerbsminderung“. Diese können Sie bekommen, wenn Sie nach dem 01.10.1961 geboren sind. Sie hat übrigens nichts mit einer Berufsunfähigkeitsrente zu tun.

Nun sind die Voraussetzungen, eine Erwerbsminderungsrente zu erhalten, nicht so einfach zu erfüllen. Das Ganze ist im Sozialgesetzbuch sinngemäß so formuliert: Wenn Sie eine Beschäftigung weniger als 3 Stunden ausführen können, dann steht Ihnen die volle Erwerbsminderungsrente zu. Zumindest die Hälfte davon erhalten, wenn Sie max. 6 Stunden arbeiten können. Diese Tätigkeit muss aber nichts mit Ihrem bisherigen Beruf zu tun haben.

Für die volle Erwerbsminderungsrente liegt die Ablehnungsquote bei fast 50 %. Da werden Sie sich also im Fall der Fälle schwer tun, die zuständigen Behörden zu überzeugen. Sollten Sie es zumindest schaffen, die Hälfte des genannten Betrages bekommen, sieht’s sehr mager aus mit dem Einkommen – das können Sie sich mit einem Blick in Ihre Renteninformation leicht selbst ausrechnen.

So besteht die Gefahr, dass Sie schnell ins Hartz IV rutschen. Das bedeutet wiederum, dass Ihr bis dahin mühsam aufgebautes Vermögen schnell mit verbraucht ist. Sollten Sie wirklich in die Lage einer Erwerbsminderung kommen, können Sie sich glücklich schätzen, wenn Sie eine Berufsunfähigkeitsversicherung abgeschlossen haben. So schützen Sie Ihr bereits Gespartes und sichern gleichzeitig Ihr künftiges Einkommen.

Der wichtigste Betrag ist gleichzeitig der niedrigste

Weiter geht es mit dem zweiten Betrag: die „Höhe Ihrer künftigen Regelaltersrente“. Hierbei handelt es sich also um die bisher erworbenen Ansprüche auf Ihre Rente. Das ist also besonders spannend und zeigt Ihnen, was Sie bereits „angespart“ haben. Ernüchterung macht sich breit: Denn meist handelt es sich um die niedrigste Zahl der drei genannten.

Finden Sie das in Ordnung nach all den Jahren, die Sie bereits in die Rentenversicherung eingezahlt haben? Vermutlich kommen Sie sich eher verschaukelt vor oder werden sogar wütend. Aus der gesetzlichen Rentenversicherung aussteigen ist aber nicht, denn solange Sie als Angestellter arbeiten, ist sie Pflicht für Sie.

Deshalb können Sie aus meiner Sicht für Ihr Alter finanziell nur sinnvoll vorsorgen, indem Sie sich selbst darum kümmern. Welche Geldanlagen und Investitionen dabei für Sie sinnvoll sind, kann individuell sehr verschieden sein. Ich empfehle Ihnen, sich einen unabhängigen und kompetenten Honorarberater zu suchen.

Setzen Sie die rosa Brille gar nicht erst auf

Der dritte Betrag sieht doch erstmal recht sympathisch aus oder? Es handelt sich hierbei um eine hochgerechnete Rente, die anhand der letzten 5 Beitragsjahre berechnet wurde. Viele lesen das mit rosaroter Brille, sind zufrieden damit und legen das Schreiben zu den Unterlagen.

Leider wurden bei diesem Betrag zwei Dinge nicht berücksichtigt. Zum einen gehen viele Arbeitnehmer bereits vor dem üblichen Renteneintritt von 67 Jahren in den Ruhestand. Meist aus gesundheitlichen oder betrieblichen Gründen. Dann aber hagelt es Abschläge. Für jeden Monat, den Sie früher als vorgesehen berentet werden, werden 0,3 % abgezogen. Diese häufig eintretende Tatsache wird schon mal vollständig unter den Tisch gekehrt.

Gehen Sie also beispielsweise mit 65 Jahren in Rente, sind es 7,2 % weniger (24 Monate x 0,3 %). Wenn die hochgerechnete Rente z.B. 1700,- Euro beträgt, sind es bei Renteneintritt mit 65 Jahren dann nur noch 1577,60 Euro. Über 120 Euro, die Ihnen Monat für Monat fehlen. Zudem ist das ja nur der Bruttobetrag, Steuer und Krankenversicherung werden auch noch abgezogen.

Zwar gibt es auch Positives zu vermelden: Denn erhöht sich Ihr Einkommen, steigt auch die künftige Rente. Doch Sie sollten sich nicht darauf ausruhen. Denn gleichzeitig entsteht im Ruhestand eine umso größere finanzielle Lücke, je höher Ihr Einkommen heute ist. Das kann sich schmerzlich bemerkbar machen, wenn Sie viele bisher gewohnte, angenehme Dinge einschränken müssen. Deshalb ist es wichtig, dass Sie bereits jetzt, wo es Ihnen finanziell gut geht, fürs Alter vorsorgen. Je früher Sie damit beginnen, desto besser.

Sagen Sie nicht, Sie hätten‘s nicht gewusst

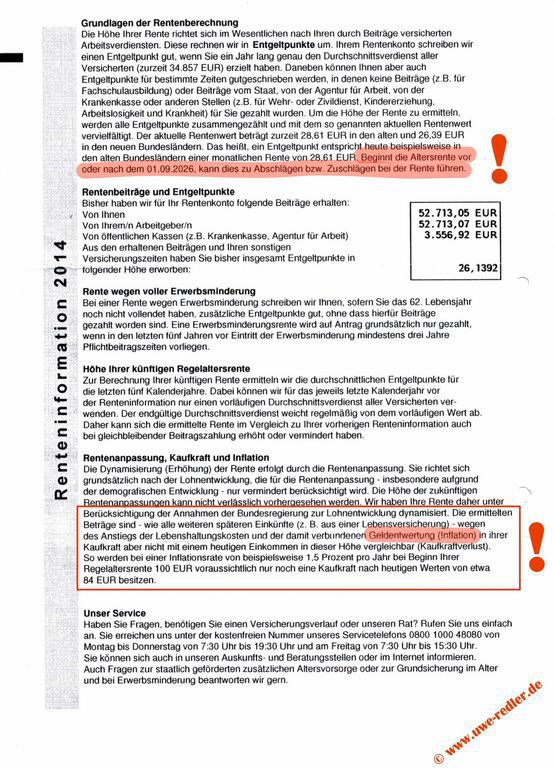

Weiter oben schrieb ich von zwei Dingen, die bei der hochgerechneten Rente nicht berücksichtigt werden. Auf den zweiten Punkt wird sogar im Text hingewiesen: den Kaufkraftverlust oder auch Inflation genannt. Wenn die Preise steigen, Sie aber weiterhin die gleiche Rente bekommen, können Sie sich automatisch weniger leisten. So weit, so logisch, so traurig.

Die Berechnungen der letzten Jahre zeigen eindeutig, dass die Renten gar nicht so schnell und so hoch steigen können, um mit dem Anstieg der Inflation mitzuhalten. Es ist wichtig, dass Sie diesen Punkt bei der Planung Ihrer Altersvorsorge mit berücksichtigen. Denn niemand glaubt ernsthaft daran, dass die gesetzliche Rente plötzlich rasant ansteigen und den Kaufkraftverlust ausgleichen wird.

Darauf weist der Gesetzgeber auf Seite 2 Ihrer Renteninformation unter der Überschrift „Rentenanpassung“ sogar fettgedruckt hin. Sie können also nicht sagen, man hätte Sie nicht gewarnt. Erreicht werden soll damit, dass Sie privat besser finanziell vorsorgen. Dem kann ich ausnahmsweise mal voll zustimmen.

Im Schreiben wird als Beispiel für den Kaufkraftverlaust mit einer Inflationsrate von 1,5 % gerechnet. Nun gab es in unseren Landen in den letzten rund 20 Jahren auch immer wieder deutlich höhere Zahlen: 5,2 % im Jahr 1992, 4,5 % im Jahr 1993 und 2,6 % in den Jahren 1994 und 2008. Keiner weiß, wie sich die Inflation entwickelt und ob nicht bald wieder solche Spitzenwerte erreicht werden.

Es herrscht Handlungsbedarf

Zusammenfassend können wir also festhalten: Von den genannten Bruttobeträgen gehen noch Kranken- und Pflegeversicherung sowie Steuern weg. Sie haben nur eine sehr geringe Einkommensabsicherung. Und der Kaufkraftverlust mindert Ihre Rente zusätzlich. Das sind keine rosigen Aussichten für Ihre Altersvorsorge … wenn, ja wenn Sie nicht die Initiative ergreifen und selbst etwas tun.

Je früher Sie handeln, desto besser: Eine private Altersvorsorge ist unumgänglich, wenn Sie Ihren bisherigen Lebensstandard im Ruhestand nicht verlieren wollen. Wichtig dabei ist, dass Sie sich erst einmal Ihren jetzigen Stand anschauen. Wie sind Ihre finanziellen Verhältnisse momentan? Wie viel können Sie pro Monat in die private Altersvorsorge investieren – und wieviel MÜSSEN Sie? Wie hoch wird Ihre Versorgungslücke ausfallen und wie können Sie diese schließen?

All das ist sehr komplex und vermutlich nicht so leicht zu durchschauen. Deshalb wiederhole ich nochmals meinen Rat an Sie: Lassen Sie sich von einem unabhängigen Honorarberater beraten. Denn der dreht Ihnen nicht irgendwelche Produkte einer Bank oder Versicherung an. Deren „Berater“ sind oftmals nur auf Provisionen aus und handeln fast ausschließlich im Interesse ihrer Arbeitgeber.

Lesen Sie mehr:

Gesetzliche Rentenversicherung – Grundwissen: https://unabhaengiger-finanzberater.de/gesetzliche-rentenversicherung-grundwissen/

Künftig stehen noch mehr Rentner vor der Tafel: https://unabhaengiger-finanzberater.de/kuenftig-stehen-noch-mehr-rentner-vor-der-tafel/

Lebens- / Rentenversicherung – Altersvorsorge adé: https://unabhaengiger-finanzberater.de/lebens-rentenversicherung-altersvorsorge-ade/

Lebensversicherer mit künstlicher Beatmung: https://unabhaengiger-finanzberater.de/lebensversicherer-mit-kuenstlicher-beatmung/

Auszahlungsstopp bei Lebens- und Rentenversicherungen: https://unabhaengiger-finanzberater.de/auszahlungsstopp-bei-lebens-und-rentenversicherungen/

Falsche Geldanlagen forcieren die Altersarmut: https://unabhaengiger-finanzberater.de/falsche-geldanlagen-forcieren-die-altersarmut/

5 „Garantie“-Fallen für Ihre Geldanlagen: https://unabhaengiger-finanzberater.de/garantie-fallen-fuer-ihre-geldanlagen/

Lebens-/ Rentenversicherung – Altersvorsorge adé: https://unabhaengiger-finanzberater.de/lebens-rentenversicherung-altersvorsorge-ade/