Garantiezins Lebensversicherung – einfach erklärt

Einen Garantiezins gibt es nicht – Wie Versicherungen Garantien anpreisen, obwohl es keine gibt

Die Verbraucher suchen nach Anlageformen mit einer Mindest- oder Garantieverzinsung. Diese wollen ihre Gelder anlegen und oder sicher sparen. Da kommt die Lebensversicherung genau richtig. Der Kunde erhält ein geniales Produkt, zumindest denkt er es.

Lassen Sie uns gemeinsam das Versprechen der Branche „Garantiezins“ unter die Luppe nehmen.

Als erstes sollten wir wissen, dass die Branche uns mit Erfolg den Garantiezins in die Köpfe „verpflanzt“ hat. Jeder kennt dieses Wort und benutzt es auch im Alltag.

Doch den Garantiezins in der Lebens-/Rentenversicherung gibt es nicht. Die richtige Bezeichnung ist Höchstrechnungszins. Denn der Höchstrechnungszins ist der Zinssatz, den Versicherungen für ihre Deckungsrückstellungen maximal zu Grunde legen dürfen. Die Betonung liegt auf dürfen nicht müssen.

Hier die offizielle Formulierung:

Verordnung über Rechnungsgrundlagen für die Deckungsrückstellungen (Deckungsrückstellungsverordnung – DeckRV) § 2 Höchstzinssatz (Euro)

Haben Sie sich Gedanken gemacht, warum die „garantierte“ Verzinsung fortlaufend sinkt? Wer ist eigentlich dafür verantwortlich? Wer bestimmt dieses und ist es überhaupt notwendig?

Festzuhalten bleibt, dass die Entwicklung des „Garantiezinses“ einige Fragen aufwirft. Dieser hat sich nämlich wie folgt in der Vergangenheit entwickelt:

Wie Sie klar erkennen können entwickelt sich der Höchstrechnungszins in den letzten 13 Jahren kontinuierlich nach unten. Woran liegt das? Dürfen die Versicherungen diesen selbst bestimmen oder ist es anderweitig geregelt?

Der Höchstrechnungszins wird aufgrund der Verordnung des Bundesministeriums für Finanzen festgelegt, somit liegt es nicht an den Versicherern. Die Höhe für den Zins wird anhand der durchschnittlichen Umlaufrendite zehnjähriger Staatsanleihen in Deutschland ermittelt. Der Zins darf nicht höher sein als 60% der Umlaufrendite.

Dieses ist in Paragraph 65 VAG geregelt.

Hier ein Beispiel für den heutigen Rechnungszins von 1,75%.

Die durchschnittliche Umlaufrendite der zehnjährigen Anleihen lag im Jahr 2011 bei 3,2%. Wenn Sie jetzt davon 60% nehmen erhalten Sie 1,92%. Weil jedoch das Bundesministerium für Finanzen einen Puffer einbauen wollte, legte es den Zins auf 1,75% fest.

Es ist schon sehr merkwürdig, dass den Versicherern ein Puffer eingebaut wird. Können die Unternehmen es etwa nicht selbst? Glaubt das Bundesministerium für Finanzen nicht an die saubere und präzise Planung der Versicherer oder warum dieser Puffer?

Wissenswert ist auch, dass die Versicherungsunternehmen die Garantieversprechen nicht erhöhen dürfen. Der Grund ist der, dass damit die mögliche Überlastung verhindert wird.

Kommen wir nun zu der Aussage „Garantiezins gibt’s es nicht“

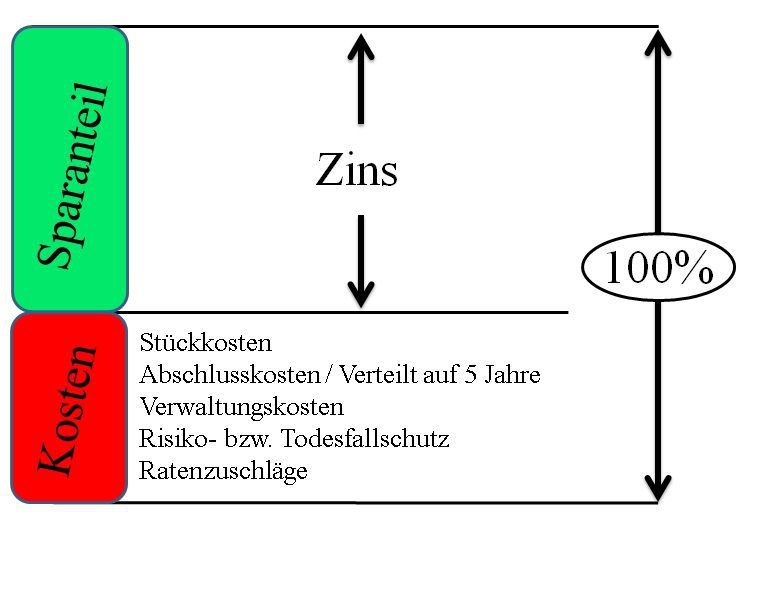

Dem Verbraucher wird signalisiert, dass sein Beitrag, egal welche Zahlungsweise er gewählt hat, voll verzinst wird. Dieses ist natürlich absurd. Es wird nicht der gesamte Beitrag voll verzinst, sondern nur der Sparanteil. Doch was heißt Sparanteil?

Der Sparanteil ist der übriggebliebene Teil des Beitrages. Lassen Sie uns ein konkretes Beispiel nehmen.

Wenn die Versicherung von Ihnen 100€ abbucht, dann haben Sie 100€ weniger auf Ihren Konto, jedoch haben Sie nicht automatisch 100€ Guthaben in Ihrem Versicherungsvertrag.

Ihr Beitrag wird in mehrere Teile aufgeteilt:

in Kosten:

- Stückkosten

- Verwaltungskosten

- Risikokosten (Todesfallschutz)

- Ratenzuschläge (abhängig von der Zahlungsperiode)

und dem Sparanteil.

Der Sparanteil ist bei jeder Versicherung anders, jedoch gibt es auch Unterschiede bei einzelnen Verträgen einer Versicherung. Durchschnittlich gesehen beträgt der Sparanteil knappe 70 Prozent. Die Abschlusskosten lasse ich hier bewusst weg. Gerne können Sie dazu hier mehr lesen.

Hier möchte ich es Ihnen einmal bildhaft verdeutlichen:

Lieber Verbraucher, wenn Ihnen der Versicherungsverkäufer den Vertrag wie folgt erklärt hätte, hätten Sie dann den Vertrag unterschieben?

„Lieber Kunde wir buchen 100€ von Ihren Konto ab, davon werden wir ca. 70€ für Sie weglegen und die restlichen 30 stecken wir uns ein. Selbstverständlich werden die 70€ verzinst, jedoch können wir Ihnen nicht garantieren, dass es immer bei den 70€ bleibt. Es könnten auch manchmal 50 oder 40€ werden. Das können wir Ihnen jedoch heute nicht sagen, die Zeit wird es uns zeigen“

Hand auf’s Herz, würden Sie nach so einer klaren und deutlichen Beschreibung noch eine Lebens- oder Rentenversicherung unterschreiben? Hätten Sie dann noch ein gutes Gefühl? Könnten Sie dann noch gut schlafen?

Die Story wird noch interessanter, wenn Sie eine Dynamik vereinbart haben. Denn durch die Dynamik erhöht sich nicht nur Ihr Beitrag, nicht nur die Versicherungssumme, sondern auch die Kosten.

Festzuhalten bleiben folgende Fakten:

-Garantieverzinsung gibt es wohl, nur der Sparenteil ist ungewiss

-Sie wissen nicht, wie viel sich der Versicherer von Ihrem Geld für sich einbehält

-es wird mit dem Wort „Garantiezins“ verkauft, jedoch nicht als das was er wirklich ist

…nicht einmal die Rückzahlung der Einzahlungen….

Hat es Ihnen schon einmal so klar und deutlich gesagt?

Lesen Sie mehr:

Schuldenfalle: Hausbau und Lebensversicherung: https://unabhaengiger-finanzberater.de/schuldenfalle-hausbau-und-lebensversicherung/

Lebensversicherung als Altersvorsorge: Ja nee, ist klar…: https://unabhaengiger-finanzberater.de/lebensversicherung-als-altersvorsorge/

Es war einmal eine gewinnbringende Lebensversicherung …: https://unabhaengiger-finanzberater.de/es-war-einmal-eine-gewinnbringende-lebensversicherung/

Kapitallebensversicherung einfach erklärt: https://unabhaengiger-finanzberater.de/kapitallebensversicherung-einfach-erklart/

Überschussbeteiligung bei Lebensversicherern einfach erklärt: https://unabhaengiger-finanzberater.de/ueberschussbeteiligung-bei-lebensversicherern-einfach-erklaert/

Typisch Anleger: Selbstbetrug in 7 Varianten: https://unabhaengiger-finanzberater.de/typisch-anleger-selbstbetrug-in-7-varianten/