Denken Sie dabei vor allem auch an Ihre Hände. Denn wie gut könnten Sie Ihre Arbeit noch ausüben, wenn Ihre Hände bei einem Unfall in Mitleidenschaft gezogen würden? Sie sind als Krankenschwester oder Krankenpfleger tätig?

Deshalb unsere Frage an Sie: sind Sie für den Ernstfall eines Unfalls ausreichend abgesichert?

Unfallversicherung für Krankenschwester und Krankenpfleger

In Ihrem Berufsalltag sehen Sie zahlreiche Patienten. Sie wissen deshalb, wie schnell ein Unfall geschehen kann. Und wie oft dabei auch die Finger und Hände in Mitleidenschaft gezogen sind.

Zahlreiche folgenschwere Einschränkungen können nach einem Unfall bestehen. So zum Beispiel der komplette Mobilitätsverlust einer Hand oder eine eingeschränkte Fingerbeweglichkeit sind nur zwei Beispiele dafür. Solche Unfallfolgen können sehr schnell dazu führen, dass Sie Ihren Beruf nur noch stark eingeschränkt ausüben können. Infolgedessen wird es sehr schnell auch zu finanziellen Problemen kommen. Wichtig ist deshalb: sorgen Sie vor!

Und zwar mit einer speziellen Unfallversicherung für Krankenschwester und Krankenpfleger. Denn nur mit dieser speziellen Versicherung sind Sie bestens für den Ernstfall gewappnet.

Die abgesicherten Risiken

Eine gute Unfallversicherung sichert Sie gegen zahlreiche Unfallarten ab:

Der Leistungsumfang

Eine intakte Gesundheit sowie Ihre Hände sind für Ihren Beruf essenziell. Es ist deshalb sehr wichtig, dass Sie sich umfassend absichern. Sie brauchen eine spezielle Unfallversicherung, deren Leistungsumfang perfekt auf Ihre Bedürfnisse abgestimmt ist.

Wir haben eine solche Versicherung für Sie.

Eine spezielle Unfallversicherung bietet Ihnen optimalen Versicherungsschutz mit attraktiven Leistungen im Schadensfall wie:

Attraktive Einmalzahlung

Werden Ihre Hände oder andere Körperteile durch einen Unfall geschädigt, erhalten Sie eine Leistung von der Unfallversicherung . Und das egal, was der Grund für den Unfall war. Die Höhe der Einmalzahlung wird bereits bei Abschluss dieser wichtigen Versicherung vereinbart. Sie bestimmt sich zudem an der Grundsumme in Verbindung mit dem Invaliditätsgrad. Diese Summe ist für den Umbau, der meistens nach einem notwendig wird, gedacht. Wofür Sie jedoch die Summe verwenden ist grundsätzlich egal.

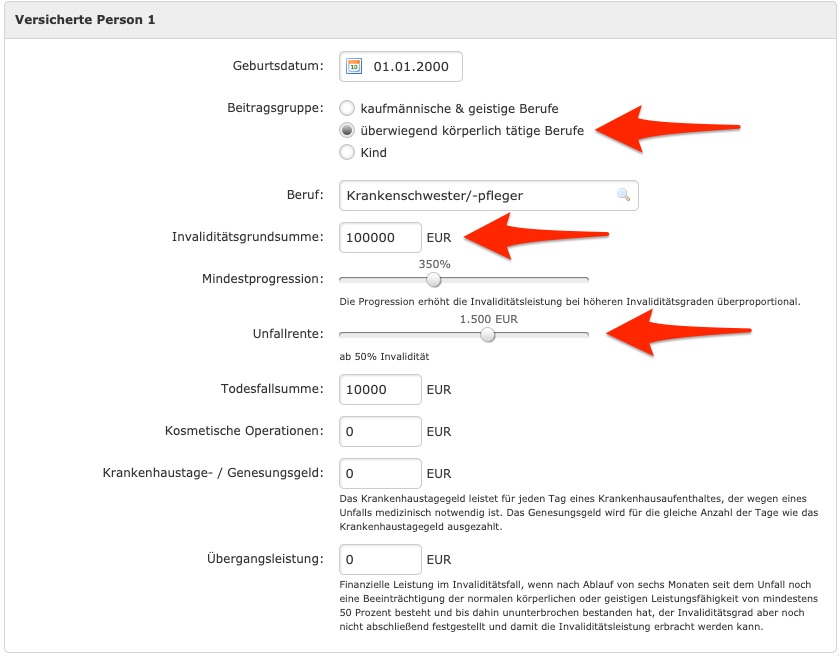

Lebenslange Rentenzahlung

Doch die Leistungen der Versicherung beschränken sich nicht nur auf die Einmalzahlung. Zusätzlich erhalten Sie im Schadensfall eine lebenslange Rente, welche monatlich ausbezahlt wird. Anspruch auf die Rentenzahlung der Versicherung haben Sie ab einer 50%igen Invalidität. Die Höhe der Rentenzahlung richtet sich nach den versicherungsvertraglichen Vereinbarungen.

Wir empfehlen hier eine Mindestrente von 1.500 EUR zu wählen. Die Rente wird Ihr gesamtes Leben bezahlt! Im Alter sind die Gebrechen und Einschränkungen meistens noch schlimmer. Damit die monetäre Situation ein gutes Leben auch im Rentenalter erlaubt, wäre hier eine Mindestrente von 1.500 EUR notwendig.

Übersicht der weiteren möglichen Leistungen:

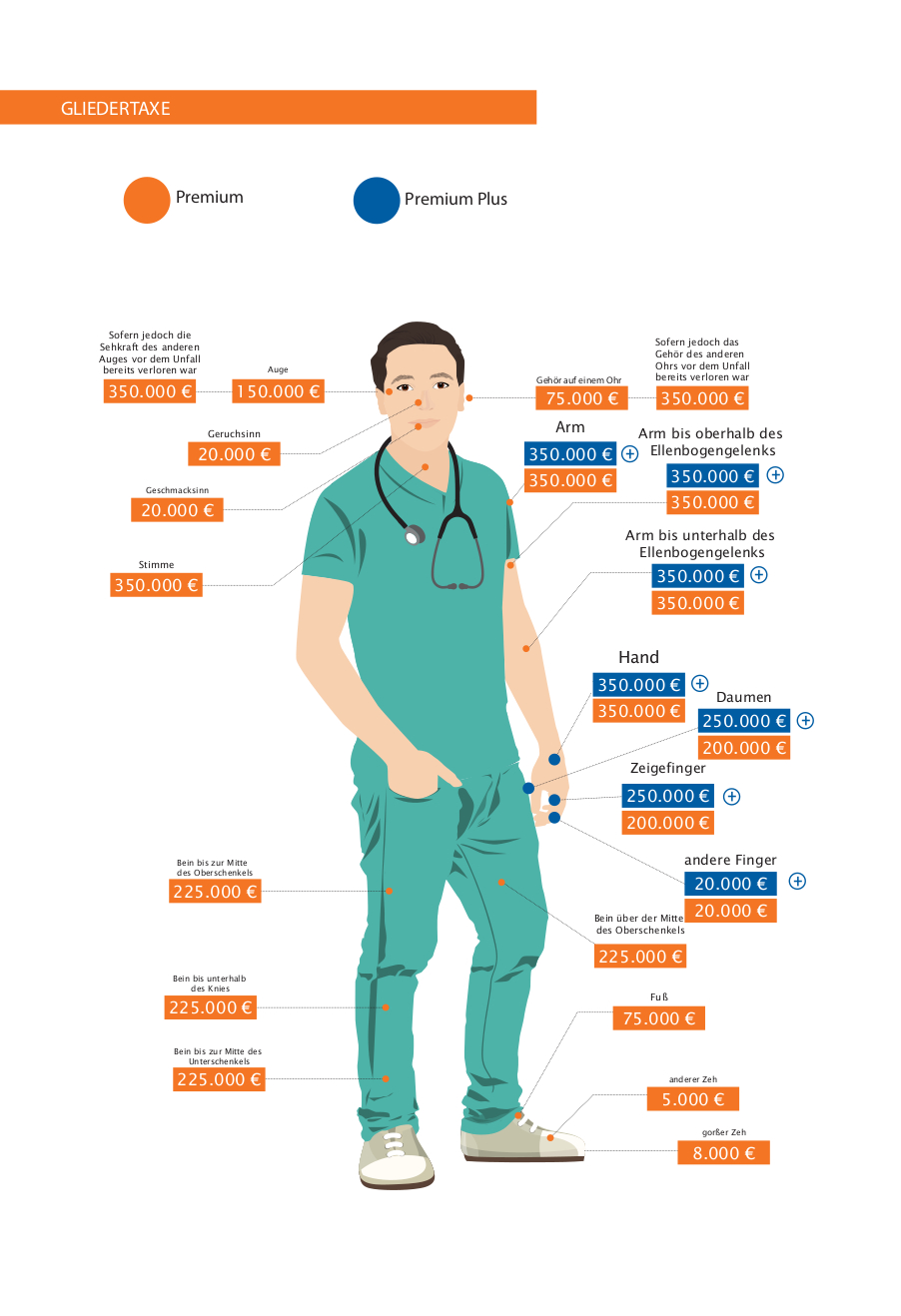

Die Gliedertaxe

Die Gliedertaxe ist ein sehr wichtiger Bestandteil des Versicherungsvertrages. Schließlich bestimmt neben der Grundsumme auch die die Höhe des Auszahlungsbetrages. Angeben wird die Gliedertaxe in Prozent. Der Prozentsatz gibt an, wie viel für den geschädigten Körperteil bezahlt wird.

Bei der besonderen Unfallversicherung mit dem speziellen Tarif für Krankenschwestern und Krankenpfleger, fällt die Gliedertaxe besonders hoch aus. Das bedeutet für Sie als Versicherungsnehmer höhere Leistungen im Schadensfall.

|

Körperteil |

andere Unfallversicherungen |

Interrisk |

Basler |

VHV |

Handara |

|

Daumen |

bis 25 % (Durchschnitt liegt bei ca. 25.000 EUR) Nur Einmalleistung – keine Rente! |

45% = 105.000 EUR |

45% =

85.000 EUR |

30% =

40.000 EUR |

ab 70 % = mind. 200.000 EUR + Rente |

|

Zeigefinger |

bis 20 % (Durchschnitt liegt bei ca. 20.000 EUR) Nur Einmalleistung – keine Rente! |

30% = 40.000 EUR |

30% =

45.000 EUR |

20% =

20.000 EUR |

ab 70 % = mind. 200.000 EUR + Rente |

|

andere Finger |

bis 10 % (Durchschnitt liegt bei ca. 10.000 EUR) Nur Einmalleistung – keine Rente! |

20% = 20.000 EUR |

25% =

25.000 EUR |

12% =

12.000 EUR |

ab 20 % = mind. 20.000 EUR |

|

Hand |

bis 75 % (Durchschnitt liegt bei ca. 125.000 EUR) Nur Einmalleistung – keine Rente! |

90% = 300.000 EUR + Rente |

90% =

350.000 EUR + Rente |

75% =

225.000 EUR + Rente |

100 % = 350.000 EUR + Rente |

|

Auge |

bis 60 % (Durchschnitt liegt bei ca. 100.000 EUR) Nur Einmalleistung – keine Rente! |

70% = 200.000 EUR + Rente |

70% = 265.000 EUR + Rente |

60% = 150.000 EUR + Rente |

60% = 150.000 EUR + Rente |

Hier die Gliedertaxe der Handara (Versicherer Janitos)

Versicherungssumme: 100.000 EUR und Progression 350%

KRAFTANSTRENGUNGEN

| Erhöhte Kraftanstrengung: Unfälle, die im direkten, kausalen Zusammenhang mit erhöhtem Kraftaufwand stehen, sind versichert. Erhöhte Kraftanstrengungen liegen zum Beispiel beim Heben, Tragen und Schieben schwerer Gegenstände vor. | bei uns immer versichert |

| Eigenbewegungen (Schädigung an Gliedmaßen oder Wirbelsäule): Damit ein Unfall nach Definition vorliegt, ist grundsätzlich ein plötzliches und von außen auf den Körper der versicherten Person wirkendes Ereignis von Nöten, wodurch beispielsweise ein Bandscheibenvorfall bei der Gartenarbeit oder ein Bänderriss beim Sport durch bloßes Umknicken per Definition keine Unfälle sind. Ist ein Einschluss der Eigenbewegungen vereinbart, wird der Unfallbegriff auf diese Fälle der Eigenbewegung ohne Einwirkung von außen erweitert. | bei uns immer versichert |

Die einzige Voraussetzung heißt Invalidität

Um Leistungen aus Ihrer Krankenschwestern/Krankenpfleger-Unfallversicherung zu erhalten, müssen Sie eine Voraussetzung erfüllen:

Ihre Invalidität muss festgestellt sein. Für diese Invaliditätsfeststellung gibt es eine bestimmte Frist. Diese beträgt in der Regel 24 Monate. Wieso in der Regel? Da unsere spezielle Unfallversicherung für Krankenschwestern und Krankenpfleger Ihnen mehr Zeit dafür einräumt. Nämlich ganze 36 Monate.

FRISTVERLÄNGERUNGEN

| Eintritt der Invalidität nach Unfall innerhalb von: Beschreibt den Höchstzeitraum, in welcher sich die dauerhafte körperliche und/oder geistige Beeinträchtigung nach dem Unfallereignis bemerkbar machen muss, also ein folgenloser Heilungsprozess nicht erfolgen wird. Die GDVMusterbedingungen sehen eine Frist von einem Jahr vor. | Durchschnitt liegt bei 1 Jahr und 6 Monaten | bei uns immer 2 Jahre |

| Ärztliche Feststellung der Invalidität: Beschreibt den Höchstzeitraum, in welcher die dauerhafte körperliche und/oder geistige Beeinträchtigung nach dem Unfallereignis durch einen zugelassenen Arzt bestätigt und schriftlich attestiert werden muss. Auch hier sehen die meisten Tarife eine Verbesserung zu den Musterbedingungen vor. | Durchschnitt liegt bei 1 Jahr und 6 Monaten | bei uns immer 3 Jahre |

| Geltendmachung der Invalidität beim Versicherer: Beschreibt den Höchstzeitraum, in welchem der Geschädigte seinen gültigen Leistungsanspruch dem Versicherer übermitteln muss. Achtung: Die tatsächliche Meldung eines Unfalls muss unverzüglich nach Geschehen erfolgen, unabhängig davon, ob und welche Leistung zu erwarten sein könnte. Die Geltendmachung ersetzt die Meldung nicht | Durchschnitt liegt bei 2 Jahren | bei uns immer 3 Jahre |

|

Durchschnitt |

Interrisk |

Basler |

VHV |

Handara |

|

| Kosmetische Operation: Kosten durch die Wiederherstellung des äußeren Erscheinungsbildes nach einem Unfall. Voraussetzung für die Leistung ist, dass kein Dritter (z. B. Krankenkasse oder Haftpflichtversicherer) eintrittspflichtig ist. Gesondert zu sehen sind die Kosten für Zahnersatz. |

Durchschnitt liegt bei 10.000 EUR |

unbegrenzt |

1.000.000 EUR |

50.000 EUR |

mind. 60.000 EUR beim Tarif PLUS unbegrenzt |

| Bergungskosten: Material- und Personalkosten durch Auffindung und Abtransport eines Unfallopfers wie durch den Einsatz von privaten und öffentlichen Rettungsdiensten. Sehr hohe Kosten können hier beispielsweise durch einen Skiunfall in nicht vollständig touristisch erschlossenen Wintersportgebieten entstehen. |

Durchschnitt liegt bei 25.000 EUR |

unbegrenzt |

1.000.000 EUR |

1.000.000 EUR |

mind. 1.000.000 EUR beim Tarif PLUS unbegrenzt |

| Kurkostenbeihilfe: Nicht oder unvollständig von der gesetzlichen Unfallversicherung getragene Kosten für medizinisch notwendige Kuraufenthalte nach einem unfallbedingten Krankenhausaufenthalt zur Wiederherstellung der körperlichen Funktionsfähigkeit. Meistens erfolgen diese Maßnahmen nahtlos an den stationären Aufenthalt, spätestens müssen diese (je nach Tarif) innerhalb von drei Jahren nach dem Unfall angetreten werden. |

Durchschnitt liegt bei 2.000 EUR |

unbegrenzt |

3.000 EUR |

3.000 EUR |

mind. 60.000 EUR beim Tarif PLUS unbegrenzt |

Schutzimpfung

Auch Impfschäden, wie er beispielsweise bei der Corona-Schutzimpfung auftreten könnte, gehören zu den durch eine Unfallversicherung abgesicherten Risiken. Allerdings nur dann, wenn der Versicherungsvertrag auch den Baustein Impfschäden enthält. Darauf müssen Sie beim Abschluss der Unfallversicherung unbedingt achten.

Gerne unterstützen wir Sie dabei. Denn als unabhängige Versicherungsmakler kennen wir uns mit den unterschiedlichen Versicherungsbausteinen und auch mit dem Kleingedruckten bestens aus.

Fazit

Als Krankenpfleger bzw. Krankenschwester üben Sie einen sehr wichtigen und ebenso verantwortungsvollen Beruf aus. Da ist es umso wichtiger, dass Sie sich selbst umfassend absichern und sich vor den finanziellen Folgen eines Unfalls schützen.

Haben Sie Fragen zu dieser so wichtigen Absicherung? Gerne beraten wir Sie ausführlich dazu und erstellen Ihnen auf Wunsch auch gerne ein unverbindliches Angebot.

Hier ist unsere mind. Empfehlung für die Einstellung des Vergleichsrechners: